Wprowadzenie technologii CCS (czyli wychwytywania, transportowania i magazynowania CO2) w przemyśle cementowym nie tylko zmniejszy emisyjność materiałów budowlanych, ale wpłynie także na ograniczenie wzrostu cen tych produktów, zwiększenie zatrudnienia w budownictwie i wzrost PKB całej gospodarki. Takie wnioski płyną z raportu pt. „Analiza ekonomiczna wpływu wprowadzenia CCS w branży cementowej na sektor budowlany i gospodarkę” przygotowanego przez firmę Ernst & Young na zlecenie Stowarzyszenia Producentów Cementu (SPC).

Raport został zaprezentowany podczas spotkania prasowego Zarządu SPC, które 16 kwietnia 2024 r. odbyło się w Warszawie.

DOBRE PERSPEKTYWY ROZWOJOWE BUDOWNICTWA

Według danych GUS branża cementowa w Polsce wyprodukowała w 2023 r. 16,61 mln ton cementu (spadek o 11,9% r/r) i była trzecim producentem cementu w Europie.

– Rok 2023 był trudnym rokiem dla budownictwa. Gospodarka nieco wyhamowała a wzrost gospodarczy za ubiegły rok szacowany jest na ponad 0,2%. Był to rok słabszy od oczekiwań, bo jeszcze w pierwszej połowie roku prognozy były delikatnie optymistyczne – tłumaczył Krzysztof Kieres, przewodniczący Stowarzyszenia Producentów Cementu.

Według analityków (prognozy IPiAG – Instytut Prognoz i Analiz Gospodarczych) rok 2024 w produkcji cementu w Polsce powinien być nieco lepszy od ubiegłego – wzrost produkcji, o 3.6% r/r, (do 17,2 mln ton), a w 2025 r. wzrost produkcji o 7,5% r/r – do 18,5 mln ton.

– Trend wzrostowy w produkcji cementu potwierdzają dane GUS. Produkcja cementu w lutym br. wyniosła 1190 tys. ton i była wyższa o prawie 33% r/r. Po pierwszych dwóch miesiącach tego roku widzimy mały wzrost produkcji wynoszący 5,2%. Czy jest to jednak jaskółka, która zapowiada wiosnę? Trudno powiedzieć – mówił Krzysztof Kieres. – Z uwagi na ogromne potrzeby rozwoju budownictwa mieszkaniowego, infrastruktury drogowej i kolejowej, potrzebę transformacji energetycznej, budowę OZE czy rozwój sektora magazynowego, budownictwo mimo pewnej stagnacji ma dobre perspektywy rozwojowe.

Dane produkcji cementu za marzec GUS udostępni 24 kwietnia.

W AWANGARDZIE DZIAŁAŃ DEKARBONIZAYJNYCH

Redukcja śladu węglowego to jedno z kluczowych wyzwań polityki klimatycznej Unii Europejskiej. Producenci cementu, jako świadomi i odpowiedzialni przedsiębiorcy, od lat konsekwentnie podążają drogą dekarbonizacji, inicjując i wspierając działania ukierunkowane na liczenie i obniżenie śladu węglowego budownictwa.

– Polska branża cementowa jest w awangardzie działań dekarbonizacyjnych, bo obniżyliśmy już emisję CO2 o ponad 30%. A zgodnie z Mapą Drogową Europejskiego Stowarzyszenia Przemysłu Cementowego CEMBUREAU – opartą o podejście 5C, polegające na redukcji emisji CO2 w 5-punktowym łańcuchu wartości, obejmującym: klinkier, cement, beton, budownictwo, karbonatyzację betonu, zakładamy obniżenie emisji CO2 o 40% do 2030 r. – mówił Andrzej Reclik, Członek Zarządu SPC, Prezes Zarządu i Dyrektor Generalny Heidelberg Materials Polska.

W perspektywie 2050 r. celem jest neutralność klimatyczna. Dlatego tak ważne jest, aby ograniczać produkcję i stosowanie cementów czystoklinkierowych CEM I, a zastępować je cementami o niskim śladzie węglowym tj. portlandzkimi wieloskładnikowymi, pucolanowymi czy hutniczymi.

Carbon Footprint (netto) dla 1 tony cementu portlandzkiego CEM I wynosi 710 kg CO2, dla 1 tony cementu portlandzkiego wieloskładnikowego z grupy CEM II wynosi 571 kg CO2 a dla 1 tony cementu portlandzkiego hutniczego CEM III to już tylko 405 kg CO2.

Cementy niskoemisyjne tworzone są przy udziale różnych składników i dodatków mineralnych, które umożliwiają obniżenie zawartości klinkieru przy zachowaniu odpowiednich parametrów technicznych.

Branża cementowo-betonowa w Polsce, znacząco zwiększa produkcję i wykorzystanie kruszyw z recyclingu do produkcji mieszanki betonowej. Według szacunków SPC w 2024 r. do podbudów, produkcji betonów i cementu wykorzystamy ok.1 mln ton kruszyw z recyclingu.

„Zielone” – niskoemisyjne rozwiązania w budownictwie powinny być premiowane tańszym kredytem czy niższymi podatkami.

– Aby budownictwo mogło się zmieniać na niskoemisyjne konieczna jest współpraca wszystkich uczestników procesu budowalnego tj. inwestorów, architektów, projektantów, wykonawców i producentów wyrobów budowlanych. Budownictwo to nie tylko produkcja i sprzedaż, ale także bardzo szeroki obszar projektowy, który wyznaczają normy – determinujące zastosowanie produktów niskoemisyjnych. Dlatego niezbędne jest zrozumienie idei dekarbonizacji przez wszystkich uczestników procesu budowlanego – aby zmieniało się całe budownictwo, które w Unii Europejskiej odpowiada za 36% emisji CO2 – – dodał Andrzej Reclik.

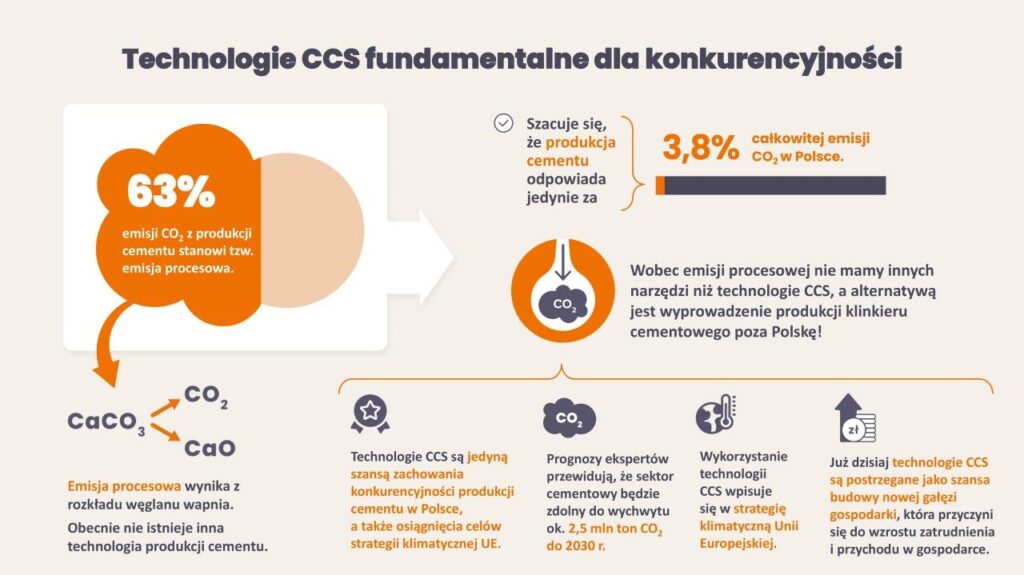

TECHNOLOGIE CCS FUNDAMENTALNE DLA KONKURENCYJNOŚCI

Obecnie sektor cementowy w Polsce odpowiada za 3,8% rocznej emisji CO2. Łączna emisja CO2 szacowana jest na ok. 310 mln ton. Zdecydowaną większość emisji CO2 z produkcji cementu, bo aż 63% stanowi tzw. emisja procesowa, wynikająca z rozkładu węglanu wapnia. Obecnie nie istnieje inna technologia produkcji cementu. Emisja procesowa z definicji jest nie do uniknięcia.

– Dla 9 cementowni produkujących klinkier portlandzki na terenie Polski, aby spełnić cele redukcyjne, nie ma innej drogi rozwoju jak tylko wprowadzanie technologii CCS/U. Mamy niewiele czasu, gdyż w związku z wprowadzeniem CBAM już w roku 2030 otrzymamy znacząco mniej, a w 2034 roku zostaniemy pozbawieni w całości darmowych uprawnień do emisji CO2 – tłumaczył Maciej Sypek, Członek zarządu SPC, Prezes Zarządu Holcim Polska.

Eksperci w zakresie polityki klimatycznej zgodnie twierdzą, że bez rozpowszechnienia technologii CCS nie uda się osiągnąć ambitnych celów ograniczenia emisji. Już dzisiaj technologie CCS są postrzegane jako szansa na budowę nowej gałęzi gospodarki, która przyczyni się do wzrostu zatrudnienia i przychodu w gospodarce.

Sektor cementowy jest jedną z pierwszych branż w Polsce, która stawia na rozwój technologii CCS. W 2027 r. instalacja CCS rozpocznie pracę w pierwszej cementowni w Polsce (Cementownia Kujawy). Według szacunków SPC w 2030 roku z produkcji cementu w Polsce będzie wychwytywane ok. 2,5 mln ton CO2 a w 2040 nawet 100% rocznej emisji.

– Tylko wprowadzenie technologii CCS czyli wychwytywania, transportowania i magazynowania CO2 pozwoli na zachowanie konkurencyjności branży cementowej w Polsce. W innym przypadku, utrata konkurencyjności doprowadzi do wzrostu importu cementu z innych krajów Unii lub spoza UE, co w ostatecznym rozrachunku wpłynie jedynie na wzrost globalnej emisji CO2 – mówił Maciej Sypek.

By instalacje mogły powstać, oprócz ogromnych inwestycji w cementowniach (od 0,5 do 1,5 mld zł w zależności od wybranej technologii wychwytywania), konieczne są zmiany legislacyjne. Uchwalenie nowelizacji Ustawy Prawo Geologiczne i Górnicze w 2023 r., było zaledwie małym krokiem w kierunku implementacji technologii CCS. Aby zachować szansę na utrzymanie konkurencyjności sektora cementowego w Polsce branża apeluje o:

- Powołanie Rządowego Programu Implementacji Technologii CCS oraz Pełnomocnika Rządu ds. Infrastruktury CCUS, w celu skoordynowania działań w tym obszarze na poziomie administracji centralnej, jak również wsparcia w procesie wymiany wiedzy i doświadczeń dla projektów CCUS w Polsce

- Stworzenie i wdrożenie krajowej strategii CCS oraz wypracowanie długofalowej polityki dekarbonizacji Polski

- Wyznaczenie krajowego operatora, który zajmie się budową infrastruktury do transportu i magazynowaniem CO2;

- Przeznaczenie dostępnych środków finansowych na budowę instalacji do wychwytu CO2 dla sektorów z emisją procesową

- Wsparcie przemysłów energochłonnych w związku ze wzrostem zużycia energii o 100-200% po uruchomieniu instalacji CCS

- Nowelizację Ustawy Prawo Energetyczne i opracowanie aktów wykonawczych do Ustawy Prawo Geologiczne i Górnicze, co jest kluczowe dla wdrożenia technologii CCS w Polsce

KONIECZNA JEST OCHRONA SEKTORÓW ENERGOCHŁONNYCH

Branża cementowa jest nie tylko przemysłem energochłonnym, ale także kapitałochłonnym. W ciągu minionych 25 lat w modernizację a także unowocześnienie cementowni w Polsce zainwestowano kilkanaście miliardów złotych.

– Dzięki konsekwentnie realizowanym inwestycjom branża cementowa w Polsce obniżyła zużycie energii cieplnej o 40% (w latach 1988 – 2016). W tym samym okresie prawie o połowę obniżyło się również zużycie energii elektrycznej, a zakłady cementowe praktycznie przestały być emitentem pyłu – mówił Mariusz Adamek, Członek Stowarzyszenia Producentów Cementu, Prezes Zarządu Cement Ożarów.

Przemysł cementowy należy do branż energochłonnych zużywając ok. 5% energii konsumowanej przez polski przemysł. Roczne zużycie energii elektrycznej branży cementowej sięga 2 TWh to prawie tyle ile zużywa rocznie PKP.

Energia elektryczna odpowiada obecnie za ok. 35% kosztów produkcji cementu, a mocne wahania jej cen mają negatywny wpływ na przewidywalność i stabilność funkcjonowania naszego sektora.

– W latach 2022/23 miał miejsce ogromny wzrost cen energii, rzutujący na branżę cementową i całe budownictwo. Od końca lipca 2023 r. Polska ma najwyższe ceny energii elektrycznej w UE. Aktualnie różnica w notowaniach cen energii w Polsce w stosunku do notowań w Niemczech i we Francji wynosi około 25 €/MWh, a w stosunku do notowań w Hiszpanii aż – 45 €/MWh – dodał Mariusz Adamek. – Apelujemy o objęcie sektora cementowego rekompensatami kosztów pośrednich EU ETS – wynikającymi ze wzrostu cen energii elektrycznej. Prezydencja Polska, która będzie od stycznia 2025 r., powinna zainicjować proces zmiany wytycznych i rozszerzenie listy uprawnionych sektorów o cement.

W związku z koniecznością wprowadzenia przez przemysł cementowy technologii CCS czyli wychwytywania, transportowania i magazynowania CO2 zapotrzebowanie branży na energię elektryczną na koniec obecnej dekady może wzrosnąć o 100 – 150%.

ZMIANY W EU ETS A KONKURENCYJNOŚĆ BRANŻY CEMENTOWEJ

Reforma systemu EU ETS i wprowadzenie podatku CBAM zakładają zdecydowane zmniejszanie ilości darmowych uprawnień dla branży cementowej od 2026 roku. Dlatego spodziewamy się znacznego, skokowego wzrostu cen uprawnień do emisji w 2030 i 2034 r.

W latach 2017-2023 ceny uprawnień do emisji CO2 rosły w błyskawicznym tempie, z 5 do nawet 100 €/tonę. Najbardziej znaczący wzrost cen uprawnień został odnotowany w 2022 i 2023 r.

– Sektor cementowy w Polsce od dawna nastawiony jest na dekarbonizację, m.in. poprzez inwestycje w rozwój nowoczesnych technologii, które przekroczyły w ostatnich trzech dekadach już 12 mld zł. Jednak to właśnie nadchodząca dekada jest kluczowa dla przyszłości branży w naszym kraju – mówił Mirosław Majchrowicz, Członek Zarządu Stowarzyszenia Producentów Cementu, Prezes Zarządu i Dyrektor Generalny Dyckerhoff Polska. –Stoimy na stanowisku potrzeby wyrównania szans pomiędzy producentami wyrobów budowalnych. Przemysł stalowy, petrochemiczny czy szklarski otrzymuje rekompensaty za wzrost cen energii elektrycznej spowodowany przez ETS.Mimo przydziału bezpłatnych uprawnień, które otrzymuje sektor cementowy i tak jest już zmuszony dokupować uprawnienia na giełdzie. Szacuje się, że jest to wielkość ponad 2 mln ton uprawnień. Dlatego już dziś koszt zakupu uprawnień do emisji dwutlenku węgla w ramach systemu EU-ETS stanowi kluczową pozycję w kosztach produkcji cementu a jego wielkość będzie tylko rosła.

Mimo trudności w prognozowaniu zmiany cen uprawnień do emisji, należy się spodziewać, że będą one tylko rosły. Według różnych scenariuszy w 2030 roku osiągną nawet 150 euro za tonę.

W długiej perspektywie rosnące koszty uprawnień emisyjnych wymuszają na polskim sektorze rozwój technologii CCS, czyli wychwytywania i magazynowania CO2.

– Obawiamy się, że wzrost zapotrzebowania na energię elektryczną o 150-200% związany z budową instalacji CCS w przemyśle cementowym nie będzie miał pokrycia w źródłach wytwarzania w naszym kraju – dodał Mirosław Majchrowicz.

IMPORT CEMENTU DO POLSKI Z KRAJÓW NIE PONOSZĄCYCH KOSZTÓW POLITYKI KLIMATYCZNEJ

Cały przemysł cementowy w UE boryka się z szybko rosnącym importem z krajów spoza UE, a koszty CO2 stanowią znaczną część ogólnych kosztów ponoszonych przez przemysł.

– Cieszymy się, że ruszył pilotażowo CBAM, który nakłada na importerów obowiązek wykazania śladu węglowego w przywożonym produkcie. Opłaty jednak wciąż nie są pobierane, a pierwsze raporty zaplanowane na 2024 rok jeszcze się nie ukazały. Dla Polski, która jest krajem granicznym UE dobre funkcjonowanie CBAM jest szczególnie ważne. Jego wprowadzenie ma sens tylko wówczas, gdy ten mechanizm ochronny będzie szczelny, zapewniając równowagę pomiędzy producentami z Unii Europejskiej, którzy ponoszą koszty polityki klimatycznej, a tymi spoza UE – mówił Włodzimierz Chołuj, Członek Zarządu Stowarzyszenia Producentów Cementu, Członek Zarządu i Dyrektor Działu Prawnego CEMEX Polska. – W tym świetle polskie cementownie inwestujące w ograniczenie emisji mierzą się z nierówną konkurencją. Do 2026 r., kiedy to CBAM ma zacząć działać w pełni, potrzebne jest wsparcie przejściowe ze strony polskiego rządu lub na poziomie Unii Europejskiej.

Import cementu z Ukrainy w 2023 r. przekroczył 330 tys. ton i zwiększył się o ponad 350%. Skala importu z Ukrainy rośnie praktycznie z miesiąca na miesiąc. W styczniu 2024 r. stanowił on już prawie 50% całości importu tego materiału do Polski.

Z jednej strony wiemy, że Ukraina jest w fazie wojny, potrzebuje wsparcia i dopływu dewiz. Z kolei nie należy zapominać, że produkcja cementu za naszą wschodnią granicą odbywa się bez ponoszenia kosztów polityki klimatycznej.

Rynek cementu ma charakter lokalny, nie wozi się go na duże odległości z uwagi na koszty transportu. Można więc sobie uświadomić, jak duże problemy w związku z tym importem mają producenci cementu we wschodniej Polsce!

Brak kontroli nad procesem transportu, brak standardów przeładunku w zakresie zachowania norm środowiskowych czy jakości stanowiska pracy w tym przypadku mogą posłużyć jako sygnał ostrzegawczy czy spełniane są kryteria jakościowe importowanego cementu.

Import cementu spoza Unii Europejskiej powoduje, że mamy do czynienia z dużo bardziej niekorzystnym oddziaływaniem na środowisko. Import cementu z Ukrainy czy Turcji paradoksalnie podnosi ślad węglowy nawet o 15%.

BRANŻA CEMENTOWA GWARANTEM BEZPIECZEŃSTWA BUDOWLANEGO

Między produkcją cementu a branżą budowlaną jest jasna i bezpośrednia zależność. Cement jest materiałem produkowanym z lokalnych surowców, a polski sektor cementowy jest gwarantem bezpieczeństwa budowlanego w Polsce. Pewne ostudzenie w budownictwie mieszkaniowym było jednym z elementów wpływającym na niższą produkcję cementu w 2023 r.

Polski sektor cementowy wspiera walkę z luką mieszkaniową. Nowoczesne metody budownictwa betonowego i parametry energetyczne betonu są odpowiedzią zarówno na realia rynkowe jak i cele polityki klimatycznej.

Po rekordowym wyniku oddanych mieszkań z 2022 r. na poziomie 238,5 tys. ich liczba zaczęła spadać, a liczba mieszkań na 1 tys. mieszkańców wciąż jest znacznie niższa w Polsce – nieco ponas 400 niż średnia dla UE – 485 mieszkań.

Wśród oddanych do użytku mieszkań 89 tys. stanowiły domy jednorodzinne, a 149,5 tys. mieszkania w budynkach wielorodzinnych. Co ciekawe według danych GUS, aż 7% mieszkań (10 tysięcy) w budynkach wielorodzinnych wykonano w technologii prefabrykacji betonowej. To świadczy o tym, że nowoczesna prefabrykacja zyskała uznanie polskich nabywców.

W badaniu przeprowadzonym przez Stowarzyszenie Producentów Cementu na próbie nabywców mieszkań ponad 43% respondentów zgodziło się ze stwierdzeniem, że prefabrykacja betonowa może pomóc rozwiązać problemy mieszkaniowe w Polsce. 61% badanych byłoby skłonnych wybrać mieszkanie w technologii prefabrykowanej, a 58% byłoby skłonnych wybrać dom jednorodzinny z katalogowego projektu w technologii prefabrykowanej.

– Z szacunków Stowarzyszenia Producentów Cementu wynika, że moce produkcyjne polskiej branży prefabrykacji betonowej wynosiły w 2022 r. ok. 13 tys. mieszkań rocznie, co by wskazywało, że po czasie, w którym polskie firmy pracowały głównie na rzecz budów w Niemczech i Skandynawii coraz więcej produkcji zostaje w kraju. Szacujemy, że w czasie najbliższych kilku lat polski sektor prefabrykacji betonowej będzie w stanie produkować rocznie nawet do 20 tys. mieszkań – mówił prof. Jan Deja, Dyrektor Wykonawczy Stowarzyszenia Producentów Cementu.

ANALIZA EKONOMICZNA WPŁYWU WPROWADZENIA CCS W BRANŻY CEMENTOWEJ

NA SEKTOR BUDOWLANY I GOSPODARKĘ

Celem raportu pt. „Analiza ekonomiczna wpływu wprowadzenia CCS w branży cementowej na sektor budowlany i gospodarkę”, przygotowanego przez firmę Ernst & Young dla Stowarzyszenia Producentów Cementu była analiza wpływu zastosowania technologii wychwytu i magazynowania dwutlenku węgla (ang. Carbon Capture and Storage, CCS) w branży cementowej na sektor budownictwa i gospodarkę Polski w latach 2027–2040.

Na potrzeby analizy opracowano dwa scenariusze:

• Scenariusz bez CCS w branży cementowej (tzw. scenariusz bazowy), w którym technologia CCS w branży cementowej w Polsce nie jest wprowadzana, przez co producenci klinkieru ponoszą istotne koszty związane z koniecznością zakupu uprawnień do emisji w ramach systemu EU-ETS.

• Scenariusz ze stopniowo wdrażanym CCS w branży cementowej, w którym, dzięki implementacji CCS, producenci klinkieru kupują mniejszą ilość uprawnień do emisji, ale jednocześnie ponoszą koszty operacyjne związane z funkcjonowaniem technologii CCS.

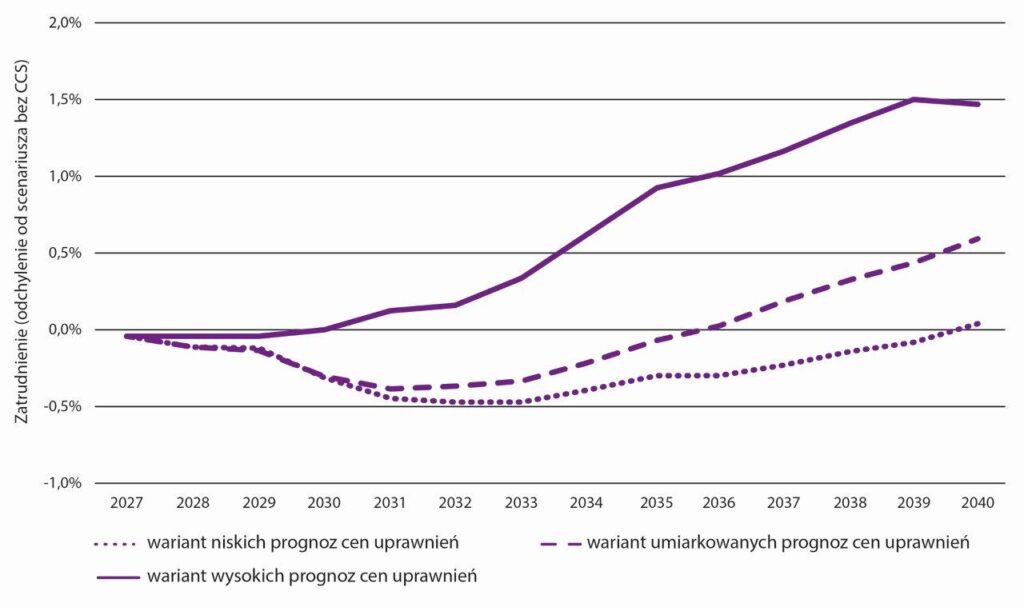

Wyniki analizy są wrażliwe na prognozy cen uprawnień do emisji, te zaś charakteryzują się wysoką niepewnością. Dlatego badanie zostało przeprowadzone w trzech wariantach: niskich, umiarkowanych i wysokich prognoz cen uprawnień do emisji (cena uprawnienia do emisji jednej tony dwutlenku węgla w 2040 r. w tych wariantach wynosi odpowiednio 130, 190 i 280 EUR).

Niezależnie od przyjętego scenariusza i wariantu cen uprawnień, koszt produkcji cementu w horyzoncie analizy znacząco wzrasta. Istotną rolę w tym wzroście odgrywa konieczność zakupu uprawnień do emisji w scenariuszu bez CCS, bądź też koszty operacyjne funkcjonowania CCS w scenariuszu zakładającym implementację tej technologii. W wariancie analizy z wysokimi cenami uprawnień do emisji, korzyści z tytułu ograniczenia kosztów dzięki wykorzystaniu CCS w branży cementowej są zauważalne już w początkowych latach analizy. Jeśli natomiast ceny uprawnień są niskie, korzyści te pojawiają się dopiero pod koniec analizowanego okresu, tj. w 2040 r.

Koszty związane z produkcją cementu mają wpływ na ceny tego produktu. Tym samym wprowadzenie CCS w branży cementowej będzie miało również wpływ na inne sektory gospodarki. Najsilniejsze efekty będą dotyczyć sektora produktów mineralnych, którego branża cementowa jest częścią oraz sektora budownictwa.

W wariancie wysokich prognoz cen uprawnień do emisji CO2, technologia CCS w branży cementowej prowadzi od 2030 r. do obniżenia kosztów produkcji oraz zwiększenia wartości dodanej i zatrudnienia w budownictwie. W 2040 r. koszty produkcji w budownictwie w scenariuszu z CCS są o 0,6% niższe, wartość dodana o 1,1% wyższa, a zatrudnienie o 1,4% wyższe w porównaniu do scenariusza bez CCS.

W wariancie umiarkowanych prognoz cen uprawnień do emisji CO2, korzyści z wprowadzenia technologii CCS w branży cementowej dla branży budowlanej materializują się ok. 7 lat później niż w wariancie wysokich prognoz cen uprawnień do emisji. Do tego czasu, wprowadzenie technologii CCS w branży cementowej prowadzi do wzrostu ceny cementu w porównaniu ze scenariuszem bez CCS i w efekcie ma tymczasowo niekorzystny wpływ na branżę budowlaną. Punktem zwrotnym przy umiarkowanych prognozach cen uprawnień do emisji jest rok 2037, a w 2040 r. koszty produkcji w budownictwie w scenariuszu z CCS są o 0,2% niższe, wartość dodana o 0,4% wyższa, a zatrudnienie o 0,6% wyższe niż w scenariuszu bez CCS.

W wariancie niskich prognoz cen uprawnień do emisji CO2, koszt produkcji cementu w scenariuszu z CCS jest wyższy niż w scenariuszu bez CCS aż do 2039 r., prowadząc w tym okresie do wyższych niż w scenariuszu bez CCS kosztów produkcji w budownictwie (średnio o 0,1%), a także niższej wartości dodanej (średnio o 0,2%) oraz mniejszego zatrudnienia (średnio o 0,3%). W 2040 r. wpływ wprowadzenia CCS w branży cementowej staje się dla branży budowlanej neutralny. Należy jednak podkreślić, że po 2040 r. (tj. w okresie nieobjętym niniejszą analizą), można się spodziewać korzystnego dla branży budowlanej wpływu CCS w branży cementowej również w wariancie niskich prognoz cen uprawnień do emisji – wynika to ze wzrostowego trendu ceny uprawnienia do emisji we wszystkich analizowanych wariantach cenowych.

Skutki dla branży budowlanej z wprowadzenia technologii CCS w branży cementowej zależą zatem bardzo silnie od prognozowanej ścieżki cen uprawnień do emisji CO2. Ostatecznie, w zależności od przyjętego wariantu prognoz cen uprawnień, w 2040 r. efektem wprowadzenia technologii CCS w branży cementowej powinny być: o 0,0%–0,6% niższe koszty, o 0,0%–1,1% wyższa wartość dodana oraz o 0,0%–1,4% wyższe zatrudnienie w branży budowlanej w porównaniu ze scenariuszem bez CCS.

Zmiany kosztów i produkcji w branży budowlanej wpływają także na inne sektory gospodarki poprzez dostosowania w popycie na towary i usługi z innych branż oraz efekty substytucji wynikające z dostosowań relatywnych cen. To z kolei przekłada się na zapotrzebowanie na pracę i kapitał, a więc także na zatrudnienie i inwestycje w całej gospodarce. Również w tym przypadku kierunek i skala efektów istotnie zależą od cen uprawnień do emisji.

W wariancie wysokich prognoz cen uprawnień do emisji, w scenariuszu z wprowadzoną technologią CCS w branży cementowej, łączna konsumpcja, inwestycje oraz zatrudnienie w gospodarce Polski od 2031 r. są wyższe w porównaniu ze scenariuszem bez CCS. W 2040 r. różnica pomiędzy scenariuszami dla powyższych miar osiąga odpowiednio 0,5%, 1,6% i 0,7%. W wariancie umiarkowanych prognoz cen uprawnień do emisji, korzyści z CCS pojawiają się kilka lat później niż w wariancie wysokich prognoz, a dodatni efekt wprowadzenia CCS w branży cementowej dla konsumpcji, inwestycji i zatrudnienia w Polsce w 2040 r. wynosi odpowiednio 0,1%, 0,7% i 0,2%. W początkowych latach analizy dla umiarkowanych prognoz cen uprawnień efekt netto CCS dla powyższych miar jest z kolei ujemny, choć skala tego efektu jest relatywnie nieduża (średnio w latach 2027-2035 wynosi odpowiednio -0,1%, -0,2% i -0,1%). Wreszcie, w wariancie niskich prognoz cen uprawnień do emisji CO2, wprowadzenie CCS w branży cementowej ma niewielki, ale ujemny wpływ na konsumpcję, zatrudnienie i inwestycje w Polsce w całym okresie analizy. Ponieważ z upływem czasu (i stopniowym wzrostem ceny uprawnienia do emisji CO2) negatywne efekty dla konsumpcji, inwestycji i zatrudnienia maleją, można oczekiwać, że w okresie po 2040 r. wprowadzenie CSS w branży cementowej będzie miało pozytywny wpływ na te miary również w wariancie niskich prognoz cen uprawnień do emisji.

Sumarycznym efektem netto zmian w realnej wartości dodanej wszystkich sektorów gospodarki są zmiany w PKB Polski. Przy wysokich cenach uprawnień do emisji CO2, realny PKB Polski w 2040 r. w scenariuszu z CCS będzie o 0,5% wyższy niż w scenariuszu bez CCS. Jest to przede wszystkim wynikiem efektów w sektorze budowlanym, w którym wartość dodana rośnie o 1,1%, efektów pośrednich związanych z większym popytem i produkcją w łańcuchu dostaw budownictwa oraz dalszych efektów związanych ze wzrostem dochodów i wydatków poszczególnych podmiotów (m.in. gospodarstw domowych i inwestorów). W wariancie umiarkowanych prognoz cen uprawnień do emisji, efekt dla PKB jest minimalnie ujemny przez większość okresu analizy (średnio -0,1% w latach 2027-2038), neutralny w 2039 r. i dodatni w 2040 r. (poziom PKB o 0,1% wyższy w porównaniu ze scenariuszem bez CCS). W wariancie niskich prognoz cen uprawnień do emisji, wprowadzenie CCS ma negatywny wpływ na PKB w całym okresie analizy, choć nadal skala tego efektu jest niewielka (średnio -0,1% w latach 2027-2040). Dodatkowo, pod koniec horyzontu analizy negatywny wpływ na PKB słabnie. Można zatem oczekiwać, że w kolejnych latach, wraz ze wzrostem cen uprawnień do emisji, wpływ na PKB z wprowadzenia CCS w branży cementowej będzie pozytywny również w wariancie niskich prognoz cen uprawnień do emisji.

Podsumowując, wyniki analizy wskazują, że wdrożenie technologii CCS może ograniczyć koszty dla całej gospodarki wynikające z opłat EU ETS, o ile ceny uprawnień do emisji CO2 nie będą relatywnie niskie. W takim przypadku korzyści z wprowadzenia technologii CCS osiąga zarówno branża cementowa, jak i wiele innych, w tym w szczególności sektor budowlany. Korzystne efekty występują także dla wielkości konsumpcji, inwestycji i zatrudnienia w Polsce. Przy niskich cenach uprawnień do emisji, oszczędności z tytułu zmniejszonego zapotrzebowania na uprawnienia do emisji są niższe od kosztów związanych z funkcjonowaniem technologii CCS. Jednakże warto zaznaczyć, że nawet w wariancie modelowania z przyjętymi niskimi prognozami cen uprawnień do emisji, wzrostowy trend ceny uprawnienia do emisji sprawia, że z czasem efekty wprowadzenia CCS stają się neutralne, a w okresie poza horyzontem analizy, o ile tylko wzrostowy trend ceny uprawnienia do emisji się utrzyma, powinny być pozytywne.

Prezes Zarządu i Dyrektor Generalny Heidelberg Materials Polska

Prezes Zarządu i Dyrektor Generalny Dyckerhoff Polska

Prezes Zarządu Cement Ożarów

Członek Zarządu i Dyrektor Działu Prawnego CEMEX Polska

zaprezentował Marek Rozkrut, Główny Ekonomista EY